TVA en Espagne : Taux, immatriculation, déclarations, tout savoir sur la TVA espagnole !

Tu te demandes comment gérer la TVA en Espagne ? Pas de panique, je suis là pour t’aider à y voir clair ! La TVA, appelée IVA (Impuesto sobre el Valor Añadido) en espagnol, est une taxe sur la valeur ajoutée appliquée aux biens et services. C’est un sujet essentiel si tu souhaites développer ton activité dans ce pays.

Dans cet article, on abordera les différents taux de TVA applicable en Espagne, les modalités de TVA, ainsi que les obligations fiscales. Et si certaines démarches administratives te paraissent complexes, un représentant fiscal en Espagne peut t’accompagner efficacement. Prêt à plonger dans l’univers de la fiscalité espagnole ? Allez, je te montre tout ce qu’il faut savoir pour être à jour et en conformité avec les règles locales !

- Publié le :

- Temps de lecture :

- Mise à jour le : 11/12/2024

Qu’est-ce que la TVA en Espagne ?

La TVA espagnole, ou impuesto sobre valor añadido, est un impôt indirect prélevé sur la valeur ajoutée des produits et services à chaque étape de leur cycle économique. Les entreprises, qu’elles soient soumises à la TVA ou en régime de la franchise, doivent comprendre son fonctionnement pour éviter des erreurs ou des pénalités.

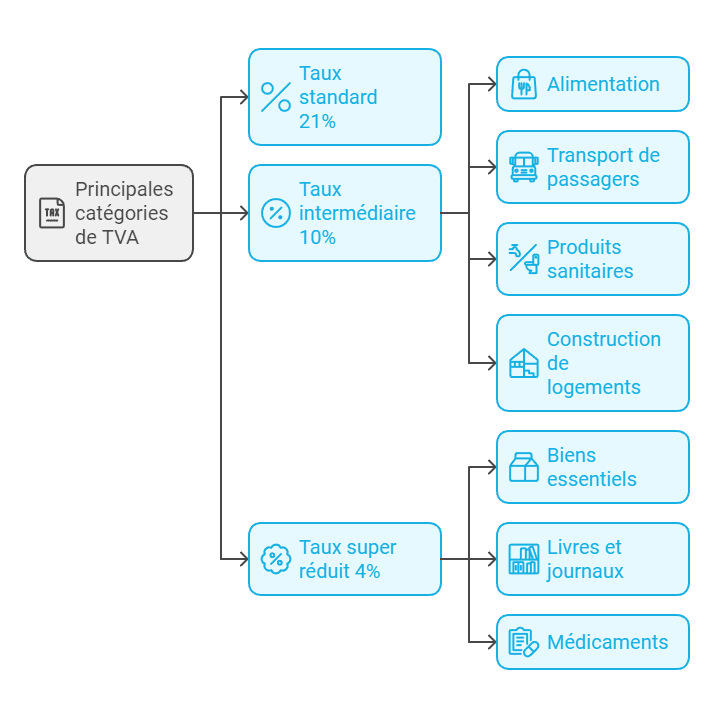

Les taux de TVA en Espagne : les trois niveaux principaux

- Taux normal : 21 %

Le taux de TVA standard en Espagne est de 21 %. Il s’applique à la majorité des biens et services, comme l’électronique, l’habillement ou encore les prestations de service. Si tu vends ou achètes des produits courants, c’est probablement ce taux qui sera utilisé.

- Taux réduit : 10 %

Le taux réduit de 10 % s’adresse à des catégories spécifiques, notamment :

- L’alimentation (eau, viande, poissons, fruits, légumes, etc.).

- Les transports de voyageurs.

- La construction de logements, sous certaines conditions.

- Taux super réduit : 4 %

Le taux de 4 % s’applique aux biens essentiels, comme :

- Les produits alimentaires de première nécessité (farine, œufs, pain, etc.).

- Les livres et journaux, même numériques.

- Les médicaments.

Tu souhaites comparer ces taux avec ceux des autres pays européens ? Consulte la liste complète des taux de TVA dans l’Union européenne pour mieux comprendre les écarts entre chaque pays et optimiser tes démarches.

Exceptions territoriales : Ceuta, Melilla et les îles Canaries

Certaines régions espagnoles ne sont pas soumises à la TVA classique. À la place, elles appliquent des taxes locales distinctes :

- Ceuta et Melilla : Ces deux villes autonomes utilisent l’IPSI (Impuesto sobre la Producción, los Servicios y la Importación). C’est une taxe indirecte avec des taux généralement plus bas que la TVA nationale.

- Les îles Canaries : Ce territoire applique l’IGIC (Impuesto General Indirecto Canario). Les taux de l’IGIC sont également plus faibles, avec un taux standard fixé à 7 %.

Ces différences peuvent avoir un impact sur la facturation et le calcul des taxes si tu réalises des transactions dans ces régions. Il est important de bien comprendre ces spécificités pour rester en conformité.

Se développer en Espagne est souvent une évidence, mais réaliser ses démarches fiscales c’est toujours un chemin de croix. Prendre contact avec un représentant fiscal en Espagne, c’est se simplifier la vie pour développer son business en Espagne

Obligations liées à la TVA en Espagne

Lorsque tu réalises une opération taxable en Espagne, certaines obligations liées à la TVA s’appliquent automatiquement. Cela inclut l’obtention d’un numéro de TVA en Espagne, les déclarations périodiques, et le respect des réglementations locales. Ces démarches sont indispensables pour être en conformité avec les lois fiscales espagnoles et éviter les pénalités.

Commençons par l’immatriculation à la TVA, une étape clé pour toute entreprise opérant sur le territoire espagnol.

Quand faut-il s’immatriculer à la TVA en Espagne ?

En Espagne, le numéro de TVA intracommunautaire est appelé NIF (Número de Identificación Fiscal). Il s’agit d’un identifiant unique composé d’une lettre suivie de 8 chiffres et d’une lettre finale. Ce numéro est indispensable pour remplir les obligations fiscales liées à la TVA.

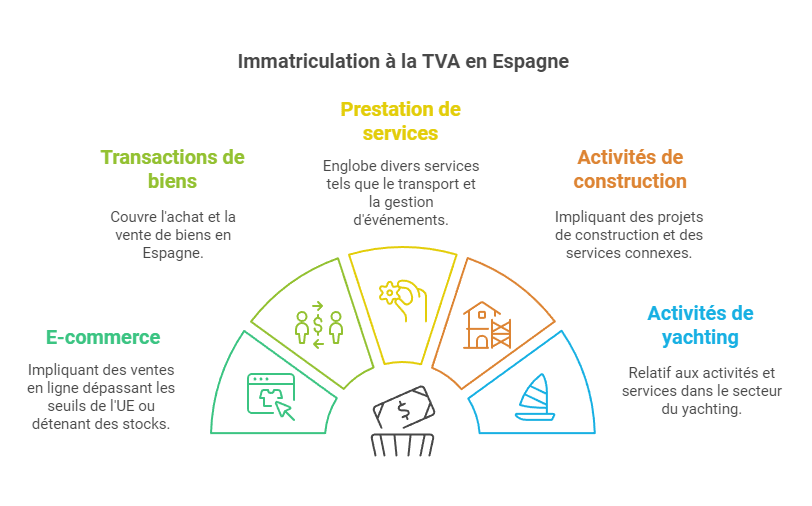

Les activités nécessitant un numéro de TVA en Espagne

Certaines activités commerciales rendent l’immatriculation à la TVA obligatoire. Voici quelques exemples :

- L’e-commerce et la vente à distance en Espagne

Notamment lorsque le seuil de 10 000 euros de ventes à distance est dépassé et que l’entreprise n’a pas opté pour le reversement de la TVA via le guichet unique OSS.

- Également lorsque l’entreprise possède un stock de marchandises en Espagne.

- L’achat et la vente de biens en Espagne

- Les livraisons avec montage en Espagne

- L’exploitation de plateformes logistiques ou de stockage en Espagne

- Les chantiers de construction en Espagne

- La location de moyens de transport et le transport de personnes en Espagne

- La billetterie pour des salons et des congrès en Espagne

- Les activités liées au yachting en Espagne

Comment obtenir un numéro de TVA en Espagne ?

L’immatriculation se fait auprès de l’Agencia Tributaria (administration fiscale espagnole). Tu devras enregistrer ton entreprise en tant que personne physique ou morale, en fournissant les documents suivants :

- Les statuts de ton entreprise

- Le Kbis

- La pièce d’identité du dirigeant

- l’attestation d’assujettissement à TVA

- Ainsi qu’un Rib

Pense à demander l’activation de ton numéro de TVA espagnol sur la base VIES, car ce n’est pas automatique en Espagne.

Une fois immatriculé, tu devras respecter des obligations régulières, comme le dépôt de déclarations de TVA périodiques.

Pour simplifier tes démarches, il est recommandé de faire appel à un représentant fiscal en Espagne. Cela te permet de gérer efficacement tes obligations fiscales et d’éviter les erreurs.

Qu’est-ce que le NIF, CIF et NIE espagnols ?

L’Espagne utilise différents types de numéros d’identification fiscale selon la nature de l’entité ou de la personne concernée. Ces identifiants jouent des rôles distincts :

- NIF (Número de Identificación Fiscal) : C’est le numéro d’identification fiscale général en Espagne. Tous les acteurs économiques (entreprises, particuliers, étrangers) doivent en posséder un pour être en conformité avec la législation.

- CIF (Código de Identificación Fiscal) : Le CIF est une variante spécifique du NIF, attribuée aux entreprises et aux entités légales. Il est principalement utilisé pour les déclarations fiscales, notamment la TVA.

- NIE (Número de Identificación de Extranjero) : Le NIE est destiné aux étrangers résidant ou travaillant en Espagne. Ce numéro est requis pour diverses démarches administratives, mais il n’est pas directement lié à la TVA. Cependant, il peut être nécessaire pour des activités économiques personnelles ou professionnelles.

Résumé des distinctions

NIF : Numéro générique pour toutes les entités fiscales en Espagne.

CIF : Spécifique aux entreprises et aux entités juridiques.

NIE : Spécifique aux étrangers pour des démarches administratives.

Je pense que tu l’a compris, obtenir un numéro de TVA espagnol n’est pas chose aisée. Mais en étant bien accompagné, tu peux obtenir ton numéro de TVA en Espagne en 40 à 60 jours. N’hésite pas à nous contacter

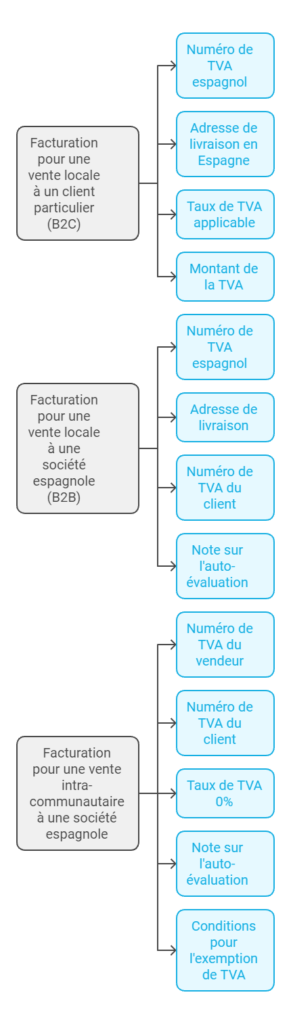

Facturer la TVA en Espagne

Lorsque tu réalises des ventes à des clients espagnols, la facturation de la TVA doit répondre à des règles spécifiques en fonction de la nature de la transaction et du type de client. Voici un guide simple pour t’aider à y voir clair.

Facturation pour une vente locale à un client particulier (B2C)

Si tu vends à un particulier en Espagne, voici les éléments que ta facture doit contenir :

- Ton numéro de TVA espagnol (ES).

- L’adresse de livraison en Espagne.

- Le taux de TVA espagnol applicable (21 %, 10 % ou 4 %, selon le produit ou service).

- Le montant de la TVA correspondant.

💡 Par exemple, si tu vends un produit à 100 € HT avec un taux de 21 %, le montant TTC sera de 121 €, dont 21 € de TVA.

Facturation pour une vente locale à une société espagnole (B2B)

Les règles changent lorsque tu vends à une entreprise en Espagne. Si ta société est immatriculée à la TVA en Espagne mais non établie physiquement dans le pays, tu ne peux pas facturer la TVA locale. C’est ce qu’on appelle le Reverse Charge ou l’autoliquidation de la TVA. Voici ce que ta facture doit inclure :

- Ton numéro de TVA espagnol (ES).

- L’adresse de livraison en Espagne.

- Le numéro de TVA espagnol (ES) de ton client.

- Le taux de TVA espagnol et le montant de TVA à 0.

- La mention suivante : "Autoliquidation par l'acquéreur conformément à l'article 194 de la Directive 2006/112/CE."

💡 Cette procédure s’appelle l’autoliquidation. Ton client est responsable de déclarer et de payer la TVA à l’administration fiscale espagnole.

Facturation pour une vente intracommunautaire à un client B2B espagnol

Pour une vente à une entreprise espagnole située dans l’Union européenne (UE), tu peux facturer sans TVA si toutes les conditions suivantes sont réunies :

- Ton numéro de TVA dans ton pays d’établissement.

- Le numéro de TVA de ton client espagnol.

- Le taux de TVA espagnol et le montant de TVA à 0.

- La mention suivante : "Autoliquidation par l’acquéreur en vertu de l’article 138 de la directive européenne 2006/112/CE."

💡Conditions à respecter pour l’exonération de TVA (Quick Fixes).

Pour ne pas facturer de TVA sur une vente intracommunautaire, tu dois respecter les règles des Quick Fixes. Ces conditions comprennent notamment la preuve de transport des biens dans un autre pays de l’UE et la vérification du numéro de TVA de ton client.

👉 Si tu veux en savoir plus sur les Quick Fixes, consulte cet article : Quick Fixes : facturer tes clients sans TVA.

Conseils pratiques pour sécuriser ta facturation

- Vérifie toujours les numéros de TVA de tes clients sur la plateforme VIES pour t’assurer de leur validité.

- Garde une trace documentée des transactions et des preuves de transport, surtout pour les ventes intracommunautaires.

- Si tu as des doutes, fais appel à un professionnel ou à un représentant fiscal en Espagne pour t’accompagner.

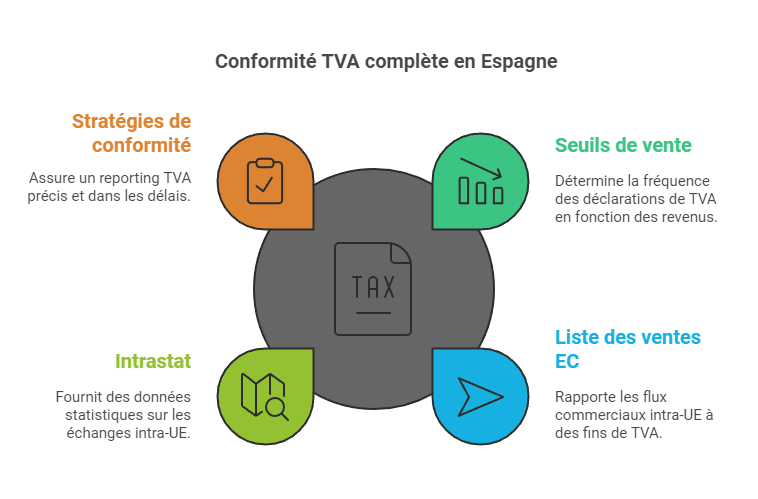

Les déclarations de TVA en Espagne : Ce qu’il faut savoir

En Espagne, déclarer correctement la TVA est essentiel pour respecter tes obligations fiscales et éviter toute pénalité. La fréquence des déclarations et les types d’informations demandées dépendent de ton chiffre d’affaires et de la nature de tes activités. Voici tout ce que tu dois savoir pour bien gérer tes déclarations et reverser la TVA au gouvernement espagnol.

Déclarations périodiques : mensuelles ou trimestrielles

Le rythme de tes déclarations périodiques dépend de ton chiffre d’affaires :

- Trimestriel : Si ton chiffre d’affaires assujetti à la TVA en Espagne est inférieur à 6 millions d’euros.

- Mensuel : Si ton chiffre d’affaires est supérieur à 6 millions d’euros ou si tu es inscrit au Registre des Déclarations Mensuelles (REDEME).

Ces déclarations servent à récapituler toutes les opérations soumises à la TVA, notamment :

- Les ventes locales (B2B et B2C).

- Les livraisons intracommunautaires à partir de l’Espagne.

- Les acquisitions intracommunautaires effectuées en Espagne.

- Les importations et exportations.

En complément de ces déclarations trimestrielles ou mensuelles, tu dois également déposer une déclaration annuelle obligatoire qui regroupe toutes les opérations de l’année fiscale.

Les déclarations complémentaires : EC Sales List et Intrastat

En plus des déclarations de TVA classiques, certaines situations exigent des déclarations spécifiques :

- EC Sales List (Déclaration européenne des services et des livraisons)

Si tu réalises des livraisons intracommunautaires ou des transferts de stock depuis l’Espagne, tu dois remplir une EC Sales List. Cette déclaration permet d’identifier les flux commerciaux entre les pays de l’Union européenne.

💡 Exemple : Si tu transfères du stock de l’Espagne vers un autre pays de l’UE pour une livraison future, cette opération doit être reportée dans l’EC Sales List.

- Intrastat (Déclaration statistique des échanges intracommunautaires)

Tu seras tenu de remplir une déclaration Intrastat si :

Tes ventes intracommunautaires depuis l’Espagne dépassent 400 000 € par an.

Tes acquisitions intracommunautaires en Espagne dépassent également ce seuil.

L’objectif d’Intrastat est de fournir des données statistiques sur les flux commerciaux entre pays membres de l’UE. Cette déclaration est distincte de la TVA et requiert un reporting précis des volumes et des valeurs échangés.

TVA et E-commerce en Espagne

En Espagne, déclarer correctement la TVA est essentiel pour respecter tes obligations fiscales et éviter toute pénalité. La fréquence des déclarations et les types d’informations demandées dépendent de ton chiffre d’affaires et de la nature de tes activités. Voici tout ce que tu dois savoir pour bien gérer tes déclarations de TVA.

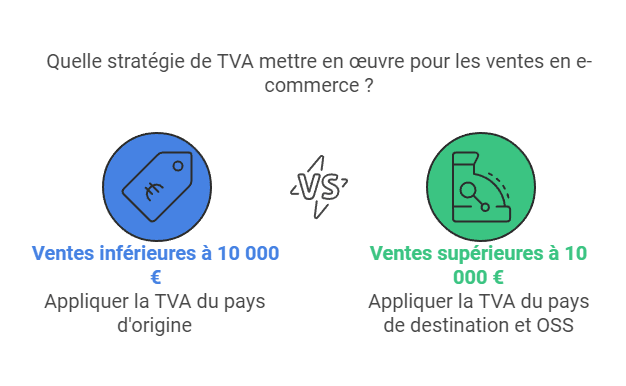

Si tes produits sont stockés dans ton pays d’établissement (par exemple, en France)

Moins de 10 000 € de chiffre d’affaires annuel dans l’UE

Si le total de tes ventes à distance dans tous les pays de l’Union européenne est inférieur à 10 000 € par an, tu continues de facturer la TVA de ton pays d’établissement.

💡 Exemple : Si tu es basé en France, tu appliques la TVA française sur toutes tes ventes.

Plus de 10 000 € de chiffre d’affaires annuel dans l’UE

Une fois le seuil de 10 000 € dépassé, tu dois appliquer la TVA du pays de destination de tes clients.

- Pour l’Espagne : Tu factures la TVA espagnole selon les taux applicables (21 %, 10 %, 4 %).

- Tu t’inscris au Guichet Unique OSS (One-Stop Shop) pour simplifier tes démarches.

- Tu devras déposer une déclaration de TVA OSS chaque trimestre pour regrouper toutes tes ventes dans l’UE.

💡 Le Guichet Unique te permet de centraliser tes obligations fiscales dans l’UE sans t’immatriculer dans chaque pays où tu vends. Une solution idéale pour rester conforme tout en réduisant les formalités administratives.

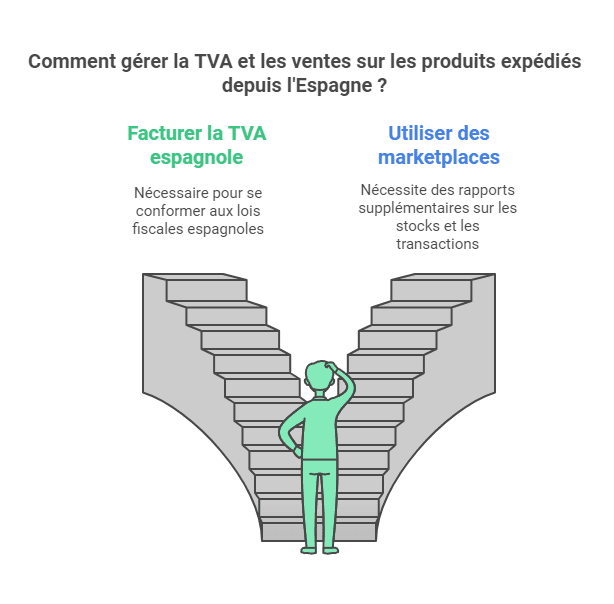

Si tes produits sont stockés en Espagne

Dans ce cas, les règles sont un peu différentes, car tu dois déjà être immatriculé à la TVA en Espagne.

TVA espagnole obligatoire

Tu es tenu de facturer la TVA espagnole sur toutes les ventes de produits expédiés depuis l’Espagne.

- Les taux applicables dépendent de la nature des produits : 21 %, 10 %, ou 4 %.

- Toutes ces ventes doivent être déclarées dans ta déclaration de TVA espagnole.

Ventes via des marketplaces (Amazon, ManoMano, etc.)

Si tu utilises des marketplaces pour vendre tes produits, comme Amazon ou ManoMano, voici ce que tu dois faire :

- Déclare tes transferts de stock dans le cadre de la gestion des entrepôts.

- Vérifie tes rapports de transactions pour t’assurer de la bonne déclaration des ventes réalisées.

👉 Pour plus de détails sur la TVA e-commerce avec Amazon, consulte ce guide complet : Guide TVA Amazon.

Mes conseils pour bien gérer la TVA de tes ventes en ligne

- Surveille ton seuil de 10 000 € : Ce seuil est unique pour l’ensemble de tes ventes intracommunautaires. Dépasser ce seuil implique des obligations supplémentaires.

- Utilise le Guichet Unique OSS : Il simplifie la déclaration et le paiement de la TVA pour toutes tes ventes à distance dans l’UE.

- Sois vigilant avec les marketplaces : Vérifie leurs règles et rapports pour rester en conformité, notamment pour les transferts de stock.

- Sollicite un accompagnement fiscal : Si les règles te semblent complexes, un représentant fiscal en Espagne peut t’aider à gérer tes déclarations et obligations.

La gestion de la TVA en Espagne peut paraître intimidante, mais avec les bonnes informations, c’est tout à fait gérable ! Que tu sois un e-commerçant, une entreprise opérant sur le territoire espagnol ou un prestataire de services, comprendre les taux de TVA, les obligations d’immatriculation, et les déclarations périodiques est essentiel pour rester en conformité.

Avec ce guide, tu as désormais toutes les clés pour :

- Savoir quand et comment t'immatriculer à la TVA en Espagne

- Appliquer les bons taux de TVA sur tes ventes.

- Remplir correctement tes déclarations périodiques, mensuelles ou trimestrielles.

- Gérer les spécificités liées à l’e-commerce, aux ventes intracommunautaires et aux transferts de stock.

Si certains aspects te semblent encore flous, n’hésite pas à te faire accompagner. Faire appel à un représentant fiscal en Espagne est une solution simple et efficace pour déléguer tes démarches administratives et te concentrer sur ton cœur de métier.